そろそろ確定申告を意識する季節になりました。

私には一軒、不動産の家賃収入がありますが、改修や設備の減価償却、諸々経費処理しても、毎年10数万円分の所得が残ってしまい、数万円の税金を納めています。

経費で落とそうにも、この額に該当する費目が思いつかず、泣く泣く税金を払っていましたが、今年は何とかなりそうなんです。

というのも、不動産セミナーや海外旅行を兼ねた海外物件の視察を実施したから。

不動産所得のある人なら、不動産セミナーの参加費や交通費は、経費として扱えますが、海外の物件を視察に行った交通費等も、相当額を経費扱い可能です。

処理や算出の仕方は、国税庁のHPに書かれていますが、こちらのページの方が具体的で分かりやすいかもしれません。

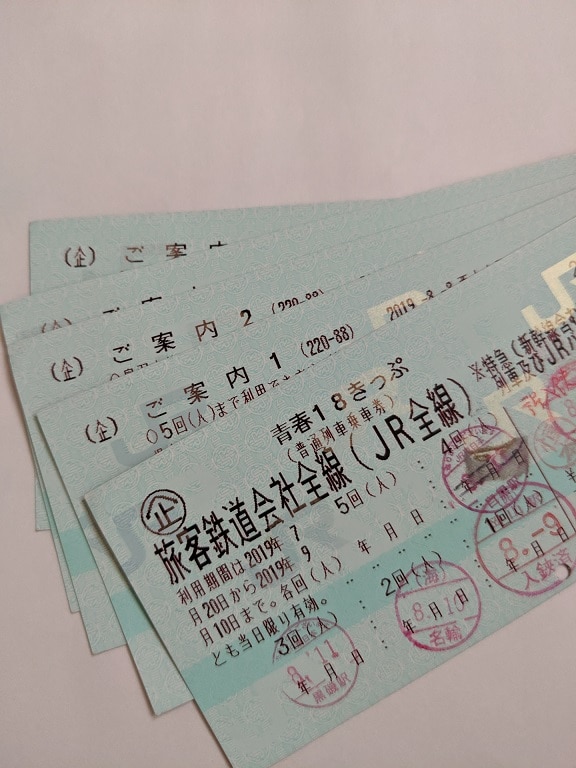

私の場合、東京の不動産ディベロッパーのセミナーを受講し、その足でヨーロッパの物件視察に行ったので、岡山~東京間の交通費全額、東京~ヨーロッパの交通費の相当分と宿泊1泊分が充当できそうです。

不動産セミナーというと、受講後の電話やメール攻勢を思い浮かべますが、ちゃんと業者を選べば大丈夫。

ほぼ毎週セミナーを開催している、グローバルリンクマネジメントという会社のセミナーを受講し、受講後の勧誘も電話も一切ありませんでした。

具体的な金額を示すと、岡山~東京の新幹線代32000円(セミナーは無料)、3泊6日の航空機代(92000円)の40%、1泊分の宿代(円換算で10000円)占めて80000円が経費化可能です。

これは所得税率20%だと16000円分、33%だと26000円が節約できることになります。

仮に33%だとすると26000円は、タイガーエアーで閑散期に、岡山~台北の往復航空券に相当する金額なので、台湾旅行が1回分浮く計算です。

もちろん視察の報告書が必要ですので、写真や資料は豊富にそろえておきましょう。

ちなみに報告書のサンプルはこちら。確定申告で使用したものからはデフォルメしていますが、書式はこのままです。

物件は、昼と夜の周囲の治安状態を見たかったので、物件近くに宿をとって、昼夜の写真を撮りました。なので、1泊分の宿代も経費に含めました。

上記は一人で行った場合ですが、外国語に堪能なパートナーがいれば2人分で計算も可能です。ただし2人で行く必然性の説明とその根拠、例えば現地で不動産屋と外国語による打ち合わせ(記録)が必要となります。

事業所得のある人は、社員の福利厚生を兼ね、100%経費にできる可能性があるので、ある意味「腕の見せ所」ですね。

いずれにせよ今後、旅行の予定があれば国内外を問わず 、現地視察を兼ねられるかどうか検討した方が得策です。

“海外視察は事業所得や不動産所得の所得控除にうってつけ。” への1件のフィードバック